光伏人都看不懂这个行业了,2021年光伏行业年度主题提前确定——涨。产业链价格的持续变动给2021年中国光伏产业带来了巨大的压力挑战。年初以来,多晶硅料上涨超过70元/kg,涨幅近90%,仅按硅耗换算,带来的组件成本上升0.2-0.35元/瓦。

(来源:微信公众号“光伏們”ID:pv_men 作者:臧超)

不仅如此,国内能源、金属、农产品等大宗商品价格持续上涨,尤其铜、铝、钢材等制造业原材料。据报道,与去年同期相比,期货价格涨幅约在50%以上。广泛应用于电池、电线、电机等工业领域的铜亦是如此,直接导致光伏电站安装使用的电缆、支架等水涨船高,推高了光伏电站的EPC成本。

钢铁涨

白银涨价

沪铜主力期货价格走势

铜价格走势图

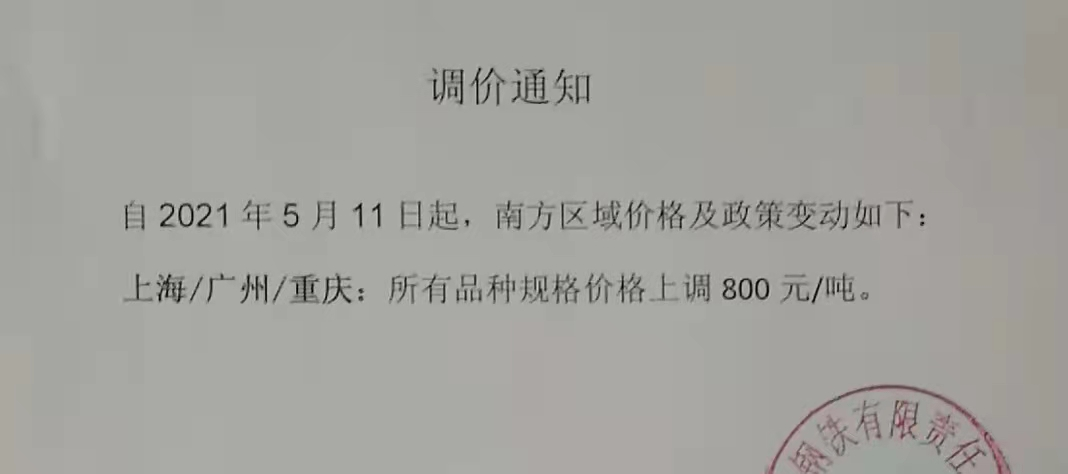

“涨价”焦虑蔓延

近日公示的EPC招标价格来到3.9元/瓦左右的水平,分布式项目EPC报价已经突破4元/瓦,据行业人士透露,部分需要加高支架高度或者桩基深度的渔光、农光项目EPC纯成本高达3.9元/瓦,加上合理利润空间,再往后的EPC招标报价很有可能突破4元/瓦。

组件上下游、辅材原材料、业主与EPC……因为价格博弈带来的行业内卷正消磨着首年平价带来的“信心”。对于光伏行业来说,由涨价带来的焦虑感已经上升为整个行业的层面,无一幸免。

今年以来,由于多晶硅涨价带来的组件整个产业链价格的持续攀涨,二次招标、订单毁约、报价以周甚至天为周期正成为行业常态,“不是在做报价单就是在谈涨价的路上”,某组件企业销售戏称,“眼睁睁看着到手的单子就这么飞走了,销售太难了!”

“1.8元/瓦的组件根本卖不动,宁愿不报价了,不想伤着客户”,组件作为整个产业链B2B的最终出口,面对产业链涨价与维护客户关系的平衡,进退两难。

另一方面,在产业链涨势不断的情况下,面对询价,组件企业在吃过去年四季度的亏之后,报价只能延续保守策略。从近几次的招标也可以看出,价格标王基本都由一线企业报出,且报价水平越来越均衡。“不要求多赚,微利我们都可以做,但绝对不能亏钱。去年四季度的抢装潮中,组件企业付出的代价太惨痛了”,某头部组件企业大客户销售负责人坦言,行业频繁调整价格,也完全撕毁了组件企业的契约精神。

与组件销售一样被时时折磨的还有光伏各环节的市场分析人员,自从去年陷入供应链的困局之后,光伏企业愈发重视供应链管理,而市场分析便是供应链管理的基础支撑,但显然今年的行情已经不能用模型、经验、理论来预测。“写不完的报告,做不完的调研,但依然追不上硅料的涨价幅度”,某企业市场分析人士表示,涨价的逻辑完全脱离了理性思考的范围,疯抢硅料的代价需要整个行业来承担。

光伏們了解到,受涨价行情的影响,某EPC龙头企业一季度处于亏损态势,“大部分存量项目推进的很艰难,业主不同意涨价,但采购价格持续上涨,包括支架、电缆等,之后的新项目报价会把价格涨幅都传导上来”,某设计院人士表示。

下游需求不温不火

从下游需求来看,以户用跟工商业为代表的分布式业主与安装商也在此次涨价潮中苦不堪言,部分项目不得不放缓了建设进度。作为国内头部的分布式光伏投资商,联盛新能源于2019年开始推广以小微工商业为方向的“零碳新城”模式,目前已经完成了GW级的分布式项目储备。

联盛电力总经理田大勇告诉光伏們,目前主要是年内计划并网的项目,影响比较大,尤其是一些收益率本身就在临界点的大项目,“当前的组件价格与这些项目当初投资决策时的成本测算发生了偏离。项目形态、收益率、杠杆水平等都会影响成本尺度,联盛做的是小微工商业居多,也就是零碳分布式,竞争相对没那么白热化,暂时还能扛一段,传统分布式项目会受影响比较大些。”

同样是位居头部的分布式投资商,道达尔远景CEO孙捷表示,按照目前组件价格涨势,项目收益率至少降了2%,“逆变器也在涨价,大大影响了很多即将开工项目的经济性,有些项目不着急开工就往后等一等,但今年并网总量的目标还是不变的”。

相比于工商业分布式,户用市场在波澜中透着“平静”,贷款模式正成为涨价潮下户用安装的主力。河北承合新能源科技有限公司总经理耿建辉告诉光伏們,组件涨价对于采用全款模式安装的户用项目影响会比较大,目前来看,贷款与租赁两种模式影响相对较小,但对于经销商开展业务确实也存在比较大的负面影响,“全款模式大家也懒得推了,最终的结果是户用市场会形成头部企业寡头垄断的局面”。

与此同时,随着户用逆变器、电缆、支架持续涨价,综合成本相比年初上涨了20%以上,户用安装商的盈利空间也受到了挤压。从项目收益率来看,全款模式对于户用业主是收益率最高的,但当前的情况下,已然剥夺了他们选择的机会。

从大型地面电站的需求来看,在产业链价格持续上涨的影响下,630抢装小高潮并没有如期到来,仅有部分竞价项目推进较为积极。从目前成交的情况来看,1.75元/瓦左右的价格,也有项目可以承受。

但作为今年装机主力的平价项目对于组件涨价的反馈目前尚未明朗,部分央企投资商表示,算得过来账的就做,算不过来就不做。但由于项目情况各不相同,对组件价格的承受能力也大相径庭。目前各大央企组件集采正陆续启动,下半年的组件价格天花板也将随之定调。有未经确认的消息称,有央企已经调低了年度光伏装机目标。

光伏們还了解到,面对持续上涨的组件价格与海运费,国外订单也开始出现了延期、拖延的情况,某组件企业欧洲区域销售负责人表示,“大型地面电站项目延期情况较为明显,分销商在最近陆续感受到了压力”。

在眼下终端需求不温不火,1.8元/瓦的组件有价无市的情况下,上游的涨势依然频繁且涨幅远超行业预期。“如果多晶硅涨到200元/kg,组件价格可能要涨到1.9-2元/瓦左右的水平”。面对此起彼伏的价格涨势,更多的矛头指向盈利水平高的多晶硅,行业焦虑情绪蔓延,但这并不利于问题的解决。

一方面,在当前的产能结构下,多晶硅以不到60万吨/年的供应链高居供应链榜首,在落后产能不清空或者任一环节保持盈利的情况下,大概率硅料仍然会维持高位。另一方面,在30·60目标大任下,产业链持续涨价倒逼投资商降低收益率底线,这种博弈带来的动态变化,对行业而言无疑是一场内耗。

然而,这也给了行业一个警醒,平价之后,行业面临的挑战不再单一的来自于成本,来自于产能扩展(上下游不协同)、供应链管理、社会大环境(碳中和的契机)、政策环境(产业配套)、GDP贡献等等,光伏行业未来的征程仍然任重道远。